CRS-Berichterstattung – Merkmale

- Ergonomische XLS-Tabellen basieren

- Automatische Erstellung auf der Grundlage von Auszügen.

Wir erstellen die Berichte unter Verwendung vollständig automatischer Prozesse und automatischer Validierungsprüfungen. Wir bleiben mit den neuesten Spezifikationen auf dem Laufenden und sorgen dafür, dass unsere Software alle Änderungen und Aktualisierungen widerspiegelt. Auf diese Weise sind Ihre Berichte immer mit den aktuellen gesetzlichen Standards konform. Optional können wir als technischer Absender fungieren und die Einreichung bei den Behörden übernehmen.

-

SKALIERBARKEIT UND FLEXIBILITÄT

Die FUND XP Lösung ist in der Lage, den Prozess der Erfassung und Organisation der benötigten Informationen aus verschiedenen Quellen zu automatisieren.

-

GENAUIGKEIT

Robuste Kontrollen zur Vermeidung von Fehlern oder Auslassungen.

-

FLEXIBILITÄT

Die Lösung ist in der Lage, mehrere Rechtssysteme und Berichtsformate zu verarbeiten.

-

ZEITGEMÄSSHEIT

Unsere vollautomatische Lösung ermöglicht es AIFMs, die vorgeschriebenen Meldefristen einzuhalten.

-

BENUTZERFREUNDLICH

Die Lösung ist für die Benutzer leicht zu verstehen und zu benutzen, mit klaren Anweisungen und intuitiven Schnittstellen.

-

UNTERSTÜTZUNG

Kostenloser, angemessener Support und Helpdesk.

Was ist die FATCA CRS-Meldung?

Die CRS-Meldung (Common Reporting Standard) ist ein globaler Standard für den automatischen Austausch von Informationen über Finanzkonten zwischen den Steuerbehörden der verschiedenen Länder. Ähnlich wie FATCA zielt CRS darauf ab, Steuerhinterziehung zu bekämpfen, indem sichergestellt wird, dass Informationen über Finanzkonten an die zuständigen Steuerbehörden gemeldet werden, damit diese Fälle von nicht deklarierten Offshore-Vermögenswerten und -Einkünften identifizieren und angehen können. Im Rahmen von CRS sind Finanzinstitute in den teilnehmenden Ländern verpflichtet, bestimmte Informationen über ihre Kontoinhaber, einschließlich natürlicher und juristischer Personen, zu sammeln und diese Informationen an ihre lokalen Steuerbehörden zu melden. Die Steuerbehörden tauschen diese Informationen dann jährlich mit den Steuerbehörden anderer teilnehmender Länder aus, so dass jedes Land die von seinen Einwohnern erzielten Einkünfte aus ausländischen Finanzanlagen ermitteln und besteuern kann.

CRS NIL-Meldung

Luxemburgische meldepflichtige Finanzinstitute sind verpflichtet, eine Nullmeldung (ZeroReporting) zu übermitteln, wenn sie keine meldepflichtigen Konten haben. Wir können eine kosteneffiziente Lösung für die Erstellung Ihrer Nullmeldung einschließlich der Einreichung bei der ACD anbieten.

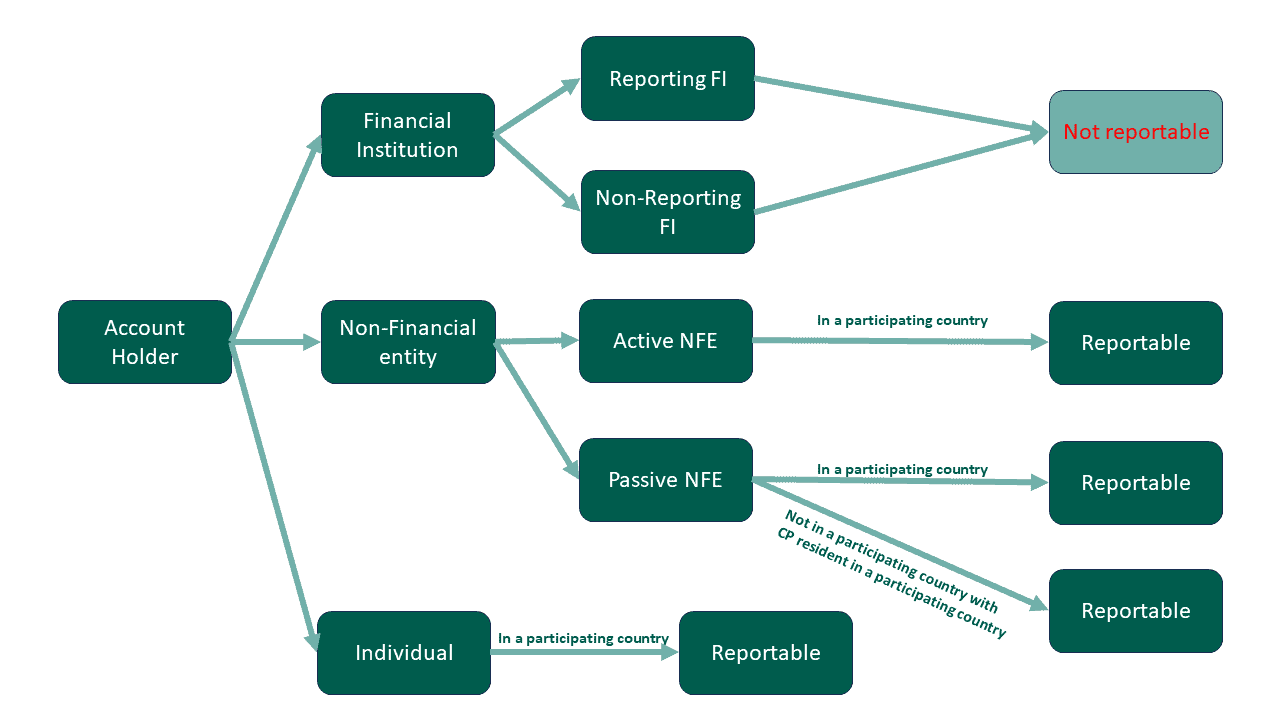

Welche CRS-Kontoinhaber sollten gemeldet werden?

Was sollte gemeldet werden?

- Informationen zum Finanzinstitut: Dies umfasst den Namen, die Adresse und die Steueridentifikationsnummer des kontoführenden Finanzinstituts.

- Informationen zum Kontoinhaber: Dies umfasst den Namen, die Adresse, die Steueridentifikationsnummer (TIN), das Geburtsdatum und das Land des steuerlichen Wohnsitzes des Kontoinhabers.

- Kontoinformationen: Dazu gehören die Kontonummer, die Art des Kontos und der Saldo oder Wert des Kontos.

- Informationen zum Einkommen: Dazu gehören Einzelheiten zu Zinsen, Dividenden und anderen Einkünften, die über das Konto erzielt werden.

- Beherrschende Person: Dazu gehören der Name, die Adresse, die Steueridentifikationsnummer (TIN), das Geburtsdatum und das Land des steuerlichen Wohnsitzes der beherrschenden Person.

Was sind die Folgen einer falschen oder verspäteten Einreichung von CRS-Meldungen?

Im Falle eines vollständigen Versäumnisses der Einreichung einer Meldung oder einer verspäteten Einreichung einer NIL-Meldung können diese Institute mit einer festen Geldstrafe in Höhe von 10.000 EUR zur Rechenschaft gezogen werden. Luxemburgische meldende Finanzinstitute haben jedoch die Möglichkeit, dem ACD Begründungen vorzulegen, wie z.B. eine Änderung der Rechtsform, bevor diese feste Geldstrafe vollstreckt wird. Darüber hinaus können diese meldenden Finanzinstitute mit Geldstrafen von bis zu 250.000 EUR belegt werden, wenn nach einer Prüfung durch den ACD festgestellt wird, dass sie ihren Verpflichtungen nicht wie vorgeschrieben nachgekommen sind.

Welche Länder sind teilnehmende Länder für CRS?

- 2016:

- Südafrika, Deutschland, Argentinien, Österreich, Barbados, Belgien, Bulgarien, Zypern, Kolumbien, Korea, Kroatien, Curacao, Dänemark, Spanien, Estland, Finnland, Frankreich, Gibraltar, Griechenland, Grönland, Guernsey, Ungarn, Isle of Man, Färöer Inseln, Indien, Irland, Island, Italien, Jersey, Lettland, Liechtenstein, Litauen, Malta, Mexiko, Montserrat, Niue, Norwegen, Niederlande, Polen, Portugal, Slowakische Republik, Tschechische Republik, Rumänien, Vereinigtes Königreich, San Marino, Seychellen, Slowenien, Schweden.

- 2017:

- Andorra, Antigua und Barbuda, Saudi-Arabien, Aruba, Australien, Aserbaidschan, Belize, Brasilien, Kanada, Chile, China, Costa Rica, Ghana, Granatapfel, Hongkong, Cookinseln, Indonesien, Israel, Japan, Libanon, Macau, Malaysia, Mauritius, Monaco, Neuseeland, Pakistan, Panama, Russland, St. Kitts und Nevis, St. Lucia, St. Martin, St. Vincent und die Grenadinen, Samoa, Singapur, Schweiz, Türkiye, Uruguay, Vanuatu.

- 2018

- Nigeria.

- 2019

- Albanien, Dominica, Ecuador, Kasachstan, Liberia, Oman.

- 2020

- Brunei Darussalam, Marokko, Neukaledonien, Peru.

- 2021

- Kenia, Malediven.

- 2022

- Jamaika, Moldawien, Uganda

- 2023

- Jordanien, Montenegro, Thailand