Reporting CRS – Fonctionnalités

- Basé sur des feuilles de calcul XLS ergonomiques.

- Production automatique basée sur des extraits.

Nous construisons des rapports en utilisant des processus entièrement automatiques et des contrôles de validation automatisés. Nous nous tenons au courant des dernières spécifications et veillons à ce que notre logiciel reflète toutes les modifications ou mises à jour. De cette manière, vos rapports sont toujours conformes aux normes réglementaires en vigueur. En option, nous pouvons agir en tant qu’expéditeur technique et effectuer le dépôt auprès des autorités.

-

EXTENSIBILITÉ ET FLEXIBILITÉ

La solution FUND XP est en mesure d’automatiser le processus de collecte et d’organisation de l’information requise provenant de sources multiples.

-

PRÉCISION

Des contrôles robustes sont en place pour prévenir les erreurs ou les omissions.

-

FLEXIBILITÉ

La solution est capable de prendre en charge des formats de rapports provenant de plusieurs juridictions.

-

RAPIDITÉ

Notre solution entièrement automatique permet aux gestionnaires de fonds alternatifs de respecter les délais de déclaration.

-

CONVIVIALITÉ

La solution est facile à comprendre et à utiliser pour les utilisateurs, grâce à des instructions claires et des interfaces intuitives.

-

ASSISTANCE

Support gratuit et adéquat et service d’assistance.

Qu’est-ce que la déclaration FATCA CRS ?

Le reporting CRS (Common Reporting Standard) est une norme mondiale pour l’échange automatique d’informations sur les comptes financiers entre les autorités fiscales de différents pays. Comme FATCA, CRS vise à lutter contre l’évasion fiscale en veillant à ce que les informations sur les comptes financiers soient communiquées aux autorités fiscales compétentes, ce qui leur permet d’identifier et de traiter les cas d’actifs et de revenus offshore non déclarés. Dans le cadre de CRS, les institutions financières des pays participants sont tenues de collecter certaines informations sur leurs titulaires de comptes, y compris les personnes physiques et les entités, et de les communiquer à leurs autorités fiscales locales. Les autorités fiscales échangent ensuite ces informations avec les autorités fiscales des autres juridictions participantes sur une base annuelle, ce qui permet à chaque pays d’identifier et d’imposer les revenus générés par leurs résidents à partir d’actifs financiers étrangers.

Déclaration CRS NIL

Les institutions financières déclarantes luxembourgeoises sont tenues de communiquer un message de valeur zéro (ZeroReporting) lorsqu’elles n’ont pas de comptes à déclarer. Nous pouvons vous fournir une solution rentable pour produire votre Zero Reporting, y compris le dépôt auprès de l’ACD.

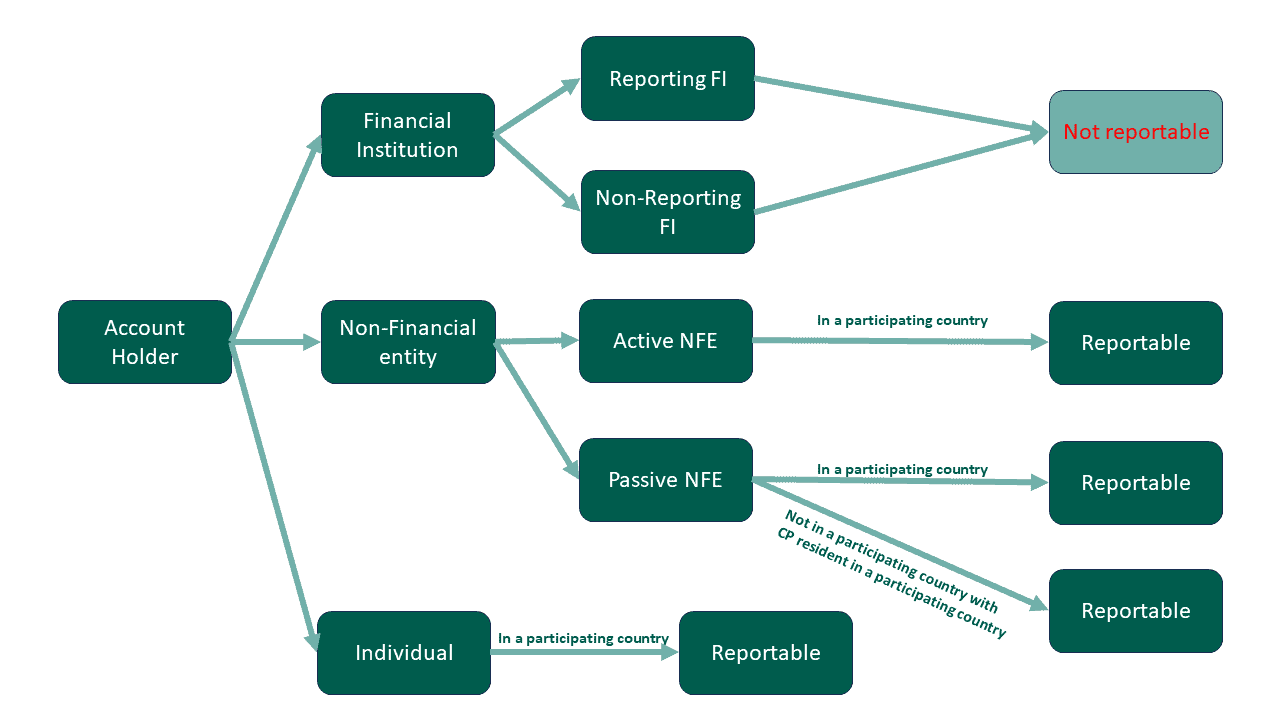

Quels sont les titulaires de comptes qui doivent être déclarés ?

Que faut-il signaler ?

- Informations sur l’institution financière : Il s’agit du nom, de l’adresse et du numéro d’identification fiscale de l’institution financière qui détient le compte.

- Informations sur le titulaire du compte : Il s’agit du nom, de l’adresse, du numéro d’identification fiscale (NIF), de la date de naissance et du pays de résidence fiscale du titulaire du compte.

- Informations sur le compte : Il s’agit du numéro de compte, du type de compte et du solde ou de la valeur du compte.

- Informations sur les revenus : Il s’agit des détails concernant les intérêts, les dividendes et les autres revenus générés par le compte.

- Personne détenant le contrôle : Il s’agit du nom, de l’adresse, du numéro d’identification fiscale (NIF), de la date de naissance et du pays de résidence fiscale de la personne détenant le contrôle.

Quels sont les pays qui participent au SIR ?

- 2016 :

- Afrique du Sud, Allemagne, Argentine, Autriche, Barbade, Belgique, Bulgarie, Chypre, Colombie, Corée, Croatie, Curaçao, Danemark, Espagne, Estonie, Finlande, France, Gibraltar, Grèce, Groenland, Guernesey, Hongrie, Île de Man, Îles Féroé, Inde, Irlande, Islande, Italie, Jersey, Lettonie, Liechtenstein, Lituanie, Malte, Mexique, Montserrat, Niue, Norvège, Pays-Bas, Pologne, Portugal, République slovaque, République tchèque, Roumanie, Royaume-Uni, Saint-Marin, Seychelles, Slovénie, Suède.

- 2017 :

- Andorre, Antigua-et-Barbuda, Arabie saoudite, Aruba, Australie, Azerbaïdjan, Belize, Brésil, Canada, Chili, Chine, Costa Rica, Ghana, Grenade, Hong Kong, Îles Cook, Indonésie, Israël, Japon, Liban, Macao, Malaisie, Maurice, Monaco, Nouvelle-Zélande, Pakistan, Panama, Russie, Saint-Kitts-et-Nevis, Sainte-Lucie, Saint-Martin, Saint-Vincent-et-les-Grenadines, Samoa, Singapour, Suisse, Türkiye, Uruguay, Vanuatu.

- 2018

- Le Nigeria.

- 2019

- Albanie, Dominique, Équateur, Kazakhstan, Liberia, Oman.

- 2020

- Brunei Darussalam, Maroc, Nouvelle-Calédonie, Pérou.

- 2021

- Kenya, Maldives.

- 2022

- Jamaïque, Moldavie, Ouganda.

- 2023

- Jordanie, Monténégro, Thailand

Quelles sont les conséquences d’une soumission incorrecte ou tardive des rapports CRS ?

En cas d’absence totale de déclaration ou de dépôt tardif d’une déclaration NIL, ces institutions peuvent être tenues responsables d’une amende forfaitaire de 10.000 euros. Toutefois, les institutions financières déclarantes luxembourgeoises ont la possibilité de présenter des justifications, telles qu’un changement de statut juridique, à l’ACD avant que cette amende forfaitaire ne soit appliquée. En outre, ces institutions financières déclarantes pourraient se voir infliger des amendes allant jusqu’à 250 000 euros si, à la suite d’un contrôle de l’ACD, il est établi qu’elles n’ont pas rempli leurs obligations comme il se doit.