Caractéristiques

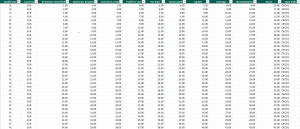

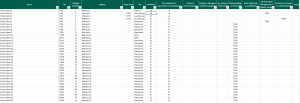

Notre solution de rapports XML Déclaration Pays par Pays(CbCR – Country By Country Reporting) s’appuie sur des modèles Excel conviviaux, ce qui permet aux professionnels de la finance et de la fiscalité de saisir facilement des données pertinentes directement dans des feuilles de calcul familières. Nos modèles guident les utilisateurs tout au long du processus de saisie des données, ce qui minimise les erreurs et rationalise les tâches de reporting. Nous créons votre reporting pays par pays en utilisant des processus automatiques complets et des contrôles de validation automatisés. Nous nous tenons au courant des dernières spécifications et veillons à ce que notre logiciel tienne compte de tous les changements ou mises à jour. De cette façon, vos rapports sont toujours conformes aux normes réglementaires actuelles. En option, nous pouvons effectuer le dépôt auprès de l’autorité luxembourgeoise (ACD).

-

ÉVOLUTIVITÉ ET FLEXIBILITÉ

Adaptez vos rapports Déclaration Pays par Pays XML aux besoins et préférences spécifiques de votre organisation. Notre solution permet une personnalisation poussée des modèles Excel, ce qui vous permet d’ajuster les structures, d’ajouter des informations supplémentaires et de formater les données en fonction de vos besoins.

-

PRÉCISION

Des contrôles solides sont en place pour éviter les erreurs ou les omissions.

-

PROGRESSION

Notre solution entièrement automatisée permet aux entités de respecter les délais de déclaration requis.

-

CONVIVIALITÉ

La solution est facile à comprendre et à utiliser pour les utilisateurs, grâce à des instructions claires et à des interfaces intuitives.

-

ASSISTANCE

De la personnalisation des modèles à l’assistance au dépannage, notre équipe d’assistance dédiée est là pour vous aider à chaque étape. Bénéficiez de conseils personnalisés et d’une expertise pour naviguer en toute confiance dans les exigences de reporting du CBCR au Luxembourg.

Qu’est-ce que le reporting CBCR ?

Que faut-il déclarer ?

- Les recettes et les bénéfices :

- Total des revenus générés par l’entreprise multinationale dans chaque juridiction.

- Bénéfice ou perte avant impôt sur le revenu.

- Impôt sur le revenu payé et à payer :

- Total de l’impôt sur le revenu payé sur la base de la comptabilité de caisse.

- Total de l’impôt sur le revenu à payer, qui peut inclure des provisions pour des passifs fiscaux futurs.

- Capital déclaré :

- Montant du capital déclaré dans chaque juridiction.

- Bénéfices accumulés :

- Montant net des bénéfices conservés dans chaque juridiction.

- Nombre d’employés :

- Le nombre total de salariés en équivalent temps plein dans chaque juridiction.

- Actifs corporels :

- La valeur des actifs corporels autres que les liquidités ou les équivalents de liquidités dans chaque juridiction.

- Nature des activités commerciales :

- Brève description des principales activités commerciales menées dans chaque juridiction.

Il est important de noter que les exigences spécifiques du CBCR peuvent varier d’une juridiction à l’autre, car chaque pays peut avoir ses propres réglementations et lignes directrices. L’OCDE a élaboré un modèle de CBCR et de nombreux pays ont adopté des normes de déclaration similaires basées sur les recommandations de l’OCDE. Les entreprises multinationales doivent se conformer aux exigences de déclaration de chaque juridiction dans laquelle elles opèrent afin de garantir la transparence et le respect des normes fiscales internationales.