Il est crucial pour les gestionnaires de fonds d’investissement alternatifs (AIFM) de garantir leur conformité avec les exigences strictes de reporting définies par l’annexe IV de la directive AIFMD.

Notre solution de reporting AIFMD propose une plateforme robuste, sécurisée et entièrement automatisée, conçue pour répondre aux exigences réglementaires de l’Autorité européenne des marchés financiers (ESMA) ainsi qu’aux régulations locales.

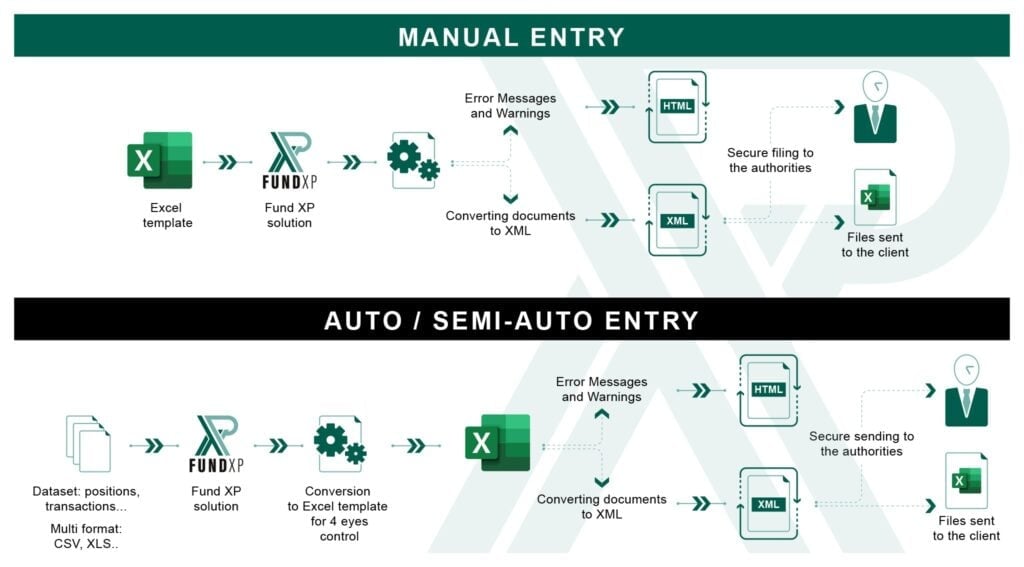

Grâce à notre plateforme, l’intégralité du processus de production est automatisée, depuis la conversion en XML et la validation des données jusqu’à leur soumission finale. Cette solution assure ainsi une conformité totale avec toutes les exigences réglementaires.

Avec plus de 2500 rapports traités chaque année et plus de 800 contrôles effectués par rapport, nous assurons un savoir-faire de haute qualité et l’exactitude de toutes nos reporting AIFMD.

Nous veillons à rester informés des dernières spécifications et mettons à jour notre logiciel afin qu’il reflète systématiquement les évolutions réglementaires. Ainsi, nous garantissons que nos rapports sont toujours conformes aux normes en vigueur.

En option, nous proposons également un service de remettant technique, prenant en charge le dépôt des déclarations auprès des autorités compétentes. (Dépôt gratuit via le S3 de la CSSF pour le Luxembourg)

Modèles AIFMD

-

DES SOLUTIONS ÉVOLUTIVES

Que vous gériez un seul fonds ou un portefeuille diversifié, nos 2 solutions évolutives s’adaptent à vos besoins uniques. Développez votre activité en toute confiance, en sachant que notre infrastructure peut s’adapter à l’évolution de vos besoins en matière de reporting.

-

MODÈLES DE RAPPORTS PERSONNALISÉS

Dites adieu à la collecte manuelle de données et aux maux de tête liés au formatage. Nos modèles de rapport sur mesure s’alignent parfaitement sur les exigences, garantissant ainsi la précision et l’efficacité de vos processus de rapport.

-

INTÉGRATION AUTOMATISÉE DES DONNÉES

Rationalisez la collecte de données provenant de diverses sources sans effort. Notre logiciel de reporting automatisé s’intègre à vos systèmes existants, consolidant les données rapidement.

-

PRÉCISION

Plus de 800 contrôles rigoureux sont en place pour éviter les erreurs ou les omissions.

-

FLEXIBILITÉ

Notre solution AIFMD peut prendre en charge les formats de reporting de plusieurs juridictions. (AFM, AMF, BaFIN, BCIE, CONSOB, CSSF, FCA, FSMA, MFSA, …)

-

TRANSPARENCE

Chaque rapport sera produit en XML et son équivalent en format Excel.

-

ENVOIS

En option, nous pouvons effectuer le dépôt sécurisé auprès des autorités et de la bourse de retour d’information.

-

DÉLAIS

Notre solution entièrement automatique permet aux gestionnaires de fonds alternatifs de respecter les délais de déclaration requis.

-

CONVIVIALITÉ

La solution est facile à comprendre et à utiliser pour les utilisateurs, grâce à des instructions claires et des interfaces intuitives.

-

SUPPORT

Support technique et commercial gratuit et adéquat et service d’assistance.

Pourquoi nous choisir ?

Nous sommes fiers d’annoncer qu’actuellement 0 client a quitté notre plateforme de reporting AIFMD, ce qui témoigne de notre engagement à fournir une assistance et des solutions de conformité exceptionnelles. Nous nous adressons à des clients de toutes tailles, d’un seul fonds alternatif à plus de 100, en ce qui concerne l’AIFMD reporting.

- Expérience: Grâce à nos années d’expertise dans le secteur, nous comprenons les nuances du reporting AIFMD, ce qui vous permet de bénéficier d’informations et de solutions adaptées à vos défis spécifiques.

- Fiabilité: La confiance est la pierre angulaire de nos services. Vous pouvez compter sur nous pour vous fournir des solutions de reporting précises et conformes.

- Innovation: Gardez une longueur d’avance grâce à nos technologies innovantes et à nos méthodologies agiles. Nous perfectionnons en permanence nos solutions pour anticiper et répondre aux exigences réglementaires émergentes, en veillant à ce que votre parcours de conformité reste transparent.

Commencez dès aujourd’hui

Ne laissez pas la complexité des rapports entraver votre efficacité opérationnelle. Associez-vous à nous pour bénéficier de processus de reporting rationalisés, d’une excellence en matière de conformité réglementaire et d’une tranquillité d’esprit. Contactez-nous dès aujourd’hui pour planifier une consultation et faire le premier pas vers une conformité sans effort.

Qu’est-ce que le reporting AIFMD?

Le reporting AIFMD Annexe IV est une obligation de déclaration pour les gestionnaires de fonds d’investissement alternatifs (AIFM) en vertu de la directive sur les gestionnaires de fonds d’investissement alternatifs (Alternative Investment Fund Managers Directive – AIFMD).

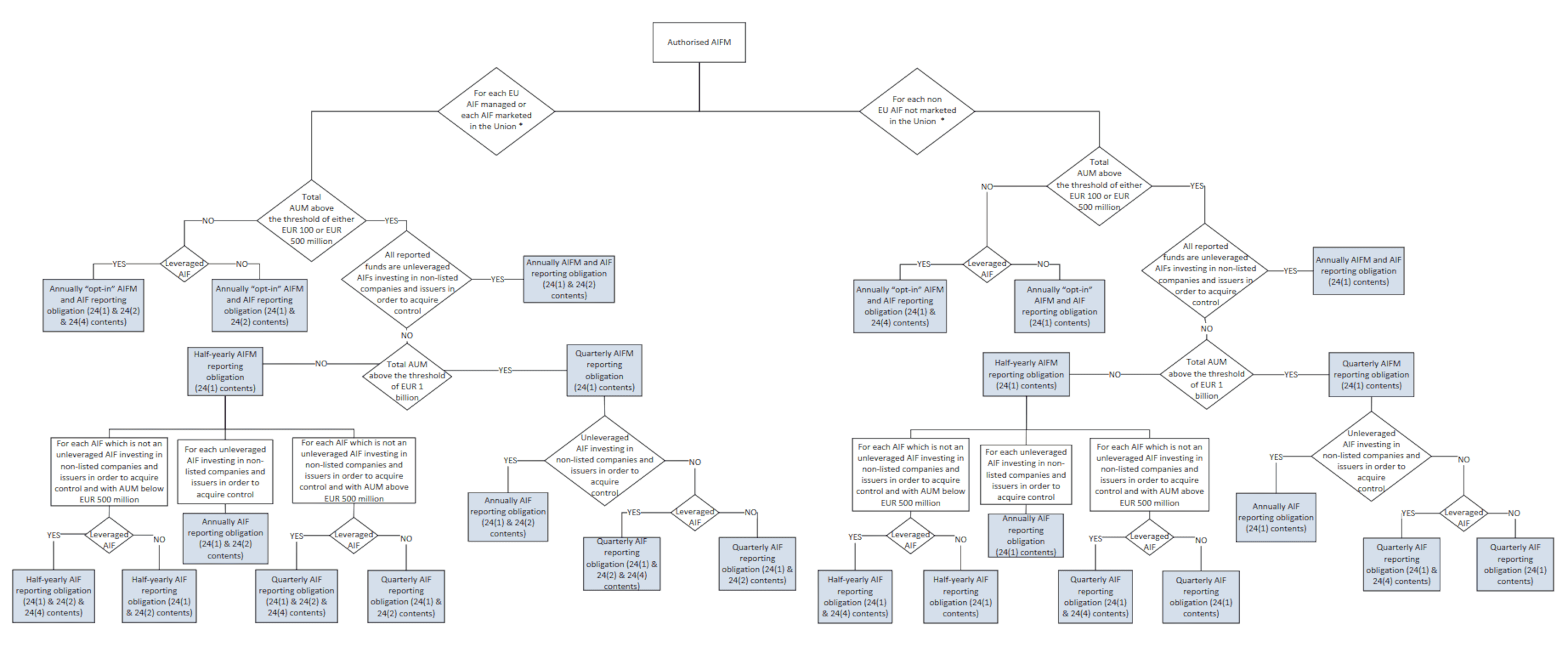

Les gestionnaires doivent communiquer certaines informations aux autorités compétentes sur une base annuelle, semestrielle ou trimestrielle, en fonction de l’effet de levier, des actifs sous gestion, des actifs détenus et de l’enregistrement ou de l’autorisation du gestionnaire.

Les reporting AIFMD contiennent des informations détaillées sur le gestionnaire et les fonds d’investissement alternatifs (FIA) qu’il gère. Il s’agit notamment d’informations sur les activités du gestionnaire et sur les fonds alternatifs, telles que leurs stratégies d’investissement, leurs portefeuilles, leurs tests de résistance et leurs effets de levier.

Le rapport est destiné à fournir aux régulateurs une vue d’ensemble du gestionnaire et des fonds alternatifs qu’il gère, afin de s’assurer qu’ils opèrent de manière transparente et responsable.

Il s’agit d’un outil important permettant aux régulateurs de surveiller les activités des gestionnaires et de s’assurer qu’ils respectent les réglementations en vigueur.

Quelles sont les périodes de déclaration pour le reporting AIFMD ?

La fréquence des reporting AIFMD est annuelle, semestrielle ou trimestrielle, en fonction de divers facteurs tels que les actifs sous gestion (AuM), les niveaux de levier, les types d’actifs et le statut d’enregistrement ou d’autorisation du gestionnaire. Le délai de dépôt initial est fixé à 30 jours après la conclusion de la première période de déclaration suivant l’agrément du gestionnaire. Les fonds de fonds bénéficient toutefois d’un délai supplémentaire de 15 jours.

- Rapports annuels: 30 ou 45 jours après le 31 décembre.

- Rapport semestriel: 30 ou 45 jours après le 30 juin et le 31 décembre.

- Rapports trimestriels: 30 ou 45 jours après la fin des mois de mars, juin, septembre et décembre.

Cliquez sur l’image ci-dessous pour déterminer votre fréquence de déclaration :

Quels sont les champs de données et les informations qui doivent être déclarés dans le reporting AIFMD ?

- Informations sur les fonds alternatifs :

-

- Détails de chaque fonds alternatif géré, y compris son nom, son type, ses actifs sous gestion (AUM) et son domicile.

- Informations sur la stratégie et les objectifs d’investissement du fonds alternatif.

-

- Informations destinées aux investisseurs :

-

- Informations sur les investisseurs du fonds alternatif, y compris leur catégorie (par exemple, professionnels ou particuliers) et le nombre d’investisseurs dans chaque catégorie.

- Informations sur les investisseurs les plus importants du fonds alternatif.

-

- Informations sur les actifs :

-

- Informations sur les actifs du fonds alternatif, y compris les catégories d’actifs dans lesquelles il investit et leur répartition géographique.

- Informations sur l’utilisation de l’effet de levier au sein du fonds alternatif.

-

- Informations sur le portefeuille :

-

- Détails du portefeuille du fonds alternatif, y compris les instruments financiers et les positions en produits dérivés.

-

- Mesure du risque :

-

- Données relatives au risque, notamment la valeur à risque (VaR), les résultats des tests de résistance et le risque de concentration.

-

- Informations sur les liquidités :

-

- Informations sur le profil de liquidité du fonds alternatif, y compris la liquidité de ses actifs et les conditions de remboursement pour les investisseurs.

-

- Informations sur les contreparties :

-

- Informations sur les contreparties importantes, y compris les courtiers principaux et les dépositaires.

-

AIFMD 2

Texte intégral : https://www.consilium.europa.eu/media/67845/st14932-en23.pdf

L’article 24 est modifié comme suit (haché = annulé, gras = nouveau) :

Obligations de déclaration aux autorités compétentes

1. Un gestionnaire fait régulièrement rapport aux autorités compétentes de son État membre d’origine sur les principaux marchés et instruments sur lesquels il négocie pour le compte des fonds alternatifs qu’il gère. Il fournit des informations sur les principaux instruments qu’il négocie, sur les marchés dont il est membre ou sur lesquels il négocie activement, ainsi que sur les principales expositions et les concentrations les plus importantes de chacun des fonds alternatifs qu’il gère.

Pour chaque fonds alternatif qu’il gère, il fournit des informations sur les instruments qu’il négocie, sur les marchés dont il est membre ou sur lesquels il négocie activement, ainsi que sur les expositions et les actifs du fonds alternatif. Ces informations comprennent les identifiants nécessaires pour relier les données fournies sur les actifs, les fonds alternatifs et les gestionnaires à d’autres sources de données prudentielles ou publiques » ;

- L’ajout d’identifiants (probablement des identifiants d’entités légales – LEI – ou d’autres codes spécifiques) permet une meilleure intégration des données relatives aux fonds alternatifs avec d’autres sources de données publiques ou de surveillance. Les régulateurs peuvent ainsi relier différents ensembles de données pour obtenir une vue plus détaillée et traçable des positions du fonds alternatif et de son exposition au risque.

- Les gestionnaires devront communiquer des données détaillées pour chaque fonds alternatif, plutôt que des données agrégées.

2. Pour chacun des fonds alternatifs de l’UE qu’il gère et pour chacun des fonds alternatifs qu’il commercialise dans l’Union, un gestionnaire fournit aux autorités compétentes de son État membre d’origine les informations suivantes :

(a) le pourcentage des actifs du fonds alternatif qui font l’objet de dispositions particulières en raison de leur nature illiquide ;

(b) tout nouveau dispositif de gestion de la liquidité du fonds alternatif ;

(c) le profil de risque actuel du fonds alternatif et les systèmes de gestion des risques utilisés par le gestionnaire pour gérer le risque de marché, le risque de liquidité, le risque de contrepartie et les autres risques, y compris le risque opérationnel ;

(d) des informations sur les principales catégories d’actifs dans lesquels le fonds alternatif a investi ; et des informations sur les accords de délégation concernant les fonctions de gestion de portefeuille ou de gestion des risques, comme suit :

- des informations sur les délégataires, précisant leur nom et leur domicile, s’ils ont des liens étroits avec le gestionnaire, s’ils sont des entités agréées ou réglementées aux fins de la gestion d’actifs et, le cas échéant, leur autorité de surveillance, y compris les identifiants des délégataires qui sont nécessaires pour relier les informations fournies à d’autres sources de données prudentielles ou accessibles au public ;

- le nombre d’équivalents temps plein employés par le gestionnaire pour effectuer les tâches quotidiennes de gestion de portefeuille ou de gestion des risques au sein du gestionnaire ; 2a) une liste et une description des activités concernant les fonctions de gestion des risques et de gestion de portefeuille qui sont déléguées ;

- lorsque la fonction de gestion de portefeuille est déléguée, le montant et le pourcentage des actifs du fonds alternatif qui font l’objet d’accords de délégation concernant la fonction de gestion de portefeuille ;

- le nombre d’équivalents temps plein employés par le gestionnaire pour contrôler les accords de délégation ;

- le nombre et les dates des contrôles préalables périodiques effectués par le gestionnaire pour surveiller l’activité déléguée, une liste des problèmes identifiés et, le cas échéant, les mesures adoptées pour y remédier, ainsi que la date à laquelle ces mesures doivent être mises en œuvre

- lorsque des accords de sous-délégation sont en place, les informations requises aux points 1), 2a) et 3) concernant les sous-délégués et les activités liées aux fonctions de gestion de portefeuille et de gestion des risques qui sont sous-déléguées ;

- les dates d’entrée en vigueur et d’expiration des accords de délégation et de sous-délégation; ;

(e) les résultats des simulations de crise effectuées conformément à l’article 15, paragraphe 3, point b), et à l’article 16, paragraphe 1, deuxième alinéa.

(f) la liste des États membres dans lesquels les unités ou les parts du fonds alternatif sont effectivement commercialisées par le gestionnaire ou par un distributeur agissant pour le compte de ce gestionnaire ; f) la liste des États membres dans lesquels les unités ou les parts du fonds alternatif sont effectivement commercialisées par le gestionnaire ou par un distributeur agissant pour le compte de ce gestionnaire ;

- Informations sur les délégués: Ces informations garantissent une plus grande transparence en ce qui concerne les entités chargées de fonctions essentielles pour le fonds alternatif, ce qui facilite la surveillance réglementaire des fonctions déléguées.

- Données relatives aux ressources humaines (RH) : Les gestionnaires devront suivre et déclarer l’affectation de leurs ressources internes, ce qui permettra de savoir si le gestionnaire dispose d’un personnel suffisant pour assurer son rôle de surveillance.

- Examens de diligence raisonnable : Les gestionnaires doivent documenter leurs processus de surveillance de manière plus approfondie, notamment en conservant des traces des mesures de diligence raisonnable et de suivi.

- États membres dans lesquels leurs actions sont effectivement commercialisées

Reporting AIFMD de la FCA

Les gestionnaires de fonds d’investissement alternatifs (AIFM) et les fonds d’investissement alternatifs (AIF) basés au Royaume-Uni n’étaient tenus de soumettre les rapports de l’annexe IV de la directive AIFMD qu’à la Financial Conduct Authority (FCA). Toutefois, à l’issue de la période de transition, les fonds d’investissement alternatifs britanniques dont les investisseurs sont issus de juridictions de l’UE en vertu de la directive sur les gestionnaires de fonds d’investissement alternatifs (Alternative Investment Fund Managers Directive – AIFMD) doivent désormais soumettre des rapports à chacune de ces juridictions. Notre logiciel de conformité AIFMD vous permettra de vous conformer pleinement aux exigences de l’AIFMD et de l’annexe IV de la FCA en matière de rapports.

AIFMD Annexe IV – Liens utiles

- Lignes directrices AIFMD Annexe IV de l’ESMA

- AIFMD FAQ ESMA

- AIFMD Annexe IV IT technical guidance (rev 6)

- Lignes directrices de l’ESMA sur l’article 25 (Risque / Effet de levier)

- Rapport final de l’ESMA sur les lignes directrices relatives à l’article 25

- Opinion de l’ESMA sur les mesures de risque

- Lignes directrices sur les simulations de crise de liquidité dans les OPCVM et les fonds alternatifs par juridiction

- AMF AIFMD reporting

- AMF AIFMD FAQ